比起跟着市场先生的情绪上跳下转,我们更倾向于稍微走在市场先生前面一点点:这一点点可以保证持仓时间不会过长导致错过市场中潜在的其他机会,同时也意味着可以在很多概念尚未开始被炒作时,我们先于市场介入。

在上一期的电池产业投研文章中,我们确认了固态电池领域的真正机会在半固态电池上。而半固态电池的3个技术路线中,最有希望落地的是氧化物固体电解质(Oxide solid electrolyte)路线。在这个技术路线中,辉能公司已经准备好了生产线。同时我们最终确认材料上新增了两个关键的物质:LiTFSI(双三氟甲基磺酰亚胺,“锂盐”的一种)和LLZTO(锂镧锆氧粉体),从数据上来看,1Gwh半固态电池LiTFSI的用量为214吨,LLZTO的用量为43吨。

总结一下,涉及LiTFSI(双三氟甲基磺酰亚胺)和LLZTO(锂镧锆氧粉体)生产的企业,就有可能在下一次电池革新中走到行业的前头。

我们先说LiTFSI(双三氟甲基磺酰亚胺)。它作为电解液中的添加剂,可以有效改善电解液耐温、电导率特性,提升电池性能和热安全。这类产品目前主要有三种,分别是LiFP6、LiFSI和LiTFSI。

主流添加剂LiFP6的逻辑

当前主流的是LiFP6(六氟磷酸锂)简称6F。六氟磷酸锂合成有难度,因此在市场上的价格并不低。目前很多电解液企业,甚至传统的化工企业都具备了六氟磷酸锂的生产能力,比如石大胜华、永太科技、多氟多、天赐材料、杉杉股份、天际股份等等。

而一些二三线企业,如金石资源、三美股份、深圳新星、立中集团、新洋丰、中蓝宏源等,虽然目前只有少量产能,但有继续扩产6F的打算。

最夸张的是江苏国泰这样的企业——拟新增30万吨电解液产能,总规划已超越天赐材料,增至141万吨,达赛道首位。

——随着供应量的爆炸式提升,产品价格开始走低的6F赛道已经变得越来越卷,中短期内都不太可能再出现供不应求的局面。

替代添加剂LiFSI的逻辑

目前有希望取代6F成为下一代产品的是LiFSI(双氟磺酰亚胺锂),因为LiPF6在高温高压环境下使用受限——其在高温下易分解且对水敏感,LiPF6分解时会产生HF(氢氟酸),存在安全风险。

而LiFSI是目前应用范围较广的新型锂盐,其导电率、稳定性和耐低温性均优于LiPF6,目前LG、三星、松下等已开始混用LiFSI和LiPF6。

LiFSI虽然性能更加优越,但高昂的生产成本在一定程度上阻碍了其市场的扩展。然而,随着近年来下游新能源汽车需求爆发,促进了LiFSI工艺的快速发展,叠加产品规模化带来的边际效应,2017-2021年,LiFSI的单吨价格分别为70万、55万、49万、45万、40万元,2022年LiFSI售价有望降至35万元/吨以内。

高工锂电数据显示,LiFSI在电解液中仅作为添加剂,头部电池企业的LiFSI添加比例约为0.5%-3%,部分企业添加LiFSI的主流配方已经提升至3%-6%。目前六氟磷酸锂的对外报价在26-28万元/吨左右,与供不应求时期的60万元/吨的高位相比价格出现腰斩——这时候LiFSI的经济性开始显现了,未来随着成本下降、下游应用成熟,其添加比例有望不断上升。

今年特斯拉4680圆柱电池逐渐走向量产,或将加速LiFSI的应用。据了解,4680电池将大概率采用LiFSI作为电解液溶质,LiFSI添加比例或将从0.5%提升至15%左右。

主要企业产能一览:

1. 天赐材料:目前产能300吨/年,未来规划总产能4000吨/年,投产时间未确定,成本行业内最低水平;

2. 康鹏科技:目前已经有1700吨/年的LiFSI产能。主要客户为日本宇部、国泰华容,此外天赐材料和新宙邦也有部分供货。(正在二度冲刺科创板)

3. 新宙邦:目前产能为800吨/年,后续预计继续扩产1600吨/年,投产时间未确定。

4. 永太科技:目前产能500吨/年,未来规划总产能2000吨/年,投产时间未确定。

整体看来,我们认为天赐材料潜力最大。一方面,其规划替代添加剂LiFSI总产能高,另一方面,其目前自产核心原材料六氟磷酸锂的竞争力也很强。据测算,预计2021年公司电解液成本仅为4.3万元/吨,较市场成本低35.6%;同时行业内LiFSI单吨投资额由原来的数十万元降至2-4万元,其中天赐材料2021年的年产2万吨双氟磺酰亚胺锂项目单吨投资额仅2.5万元。

其次是新宙邦。与天赐材料选择向上游进发、成本为王的战略不同,新宙邦另辟蹊径,重点研发电解液制造过程中用量并不多、但作用极大的添加剂。高镍三元锂电池的电解液中,对于电解液主要有两个方面要求,一是使用新型添加剂,另外就是电解液的配方。这方面是新宙邦的长项。

比如其研发的高镍三元/硅碳动力电池电解液目前已实现量产。国内外高端动力电池客户均有大批量采购,满足三元高镍/硅碳电池的高要求。

天赐材料的上游布局可以在原材料价格上涨时,享受“原材料价差"的超额收益,当原材料价格下跌时,新宙邦由于新型添加剂可以保证利润,此时会比天赐材料更有优势。

未来添加剂LiTFSI的逻辑

终于到了本文的重点之一,和固态电池密切相关的LiTFSI(双三氟甲基磺酰亚胺)了。

LiTFSI其实很早就有,但由于耐温和电导性能弱于LiFSI,使得LiTFSI在早期阶段被挤出了锂电电解液的市场。但LiTFSI在聚合物中的良好分散能力与稳定性,使其在聚合物基质的电解质还有用途,在一些固态电解质的研究中仍有应用。

LiTFSI目前的产能、消息披露并不多:

江苏国泰型号为CF1101的电解质盐LiTFSI从2010年开始量产,产能规模为200吨/年;而超威新材料早在2016年便具备量产能力,产能规模为50吨/年。

——需要注意的一点是,江苏国泰旗下的瑞泰新材成功研发并量产双三氟甲基磺酰亚胺锂(LiTFSI)、二氟草酸硼酸 锂(LiDFOB)以及三氟甲磺酸锂(LiCF3SO3)等几款产品。

而瑞泰新材已经独立拆分上市,所以最合适的投资标的其实是瑞泰新材。

LLZTO(锂镧锆氧粉体)可能的投资逻辑

第一条线索是,LLZTO在实际应用方面,辉能打算量产的半固态电池,指向了LLZTO 氧化物。

另一条线索是,蔚来和卫蓝合作的半固态电池的消息进一步拓展,我们发现卫蓝新能源的创始人李泓在2020年的第九届电工前沿技术研讨会上聊过他的研究内容。在一份PPT中,李泓研究的方向指向了LLZO(锂镧锆氧)、LATP(卫蓝的电解质研发中,开发了LATP磷酸钛铝锂包覆LCO钴酸锂的体系)。

最后一条线索,国内应用了半固态电池的量产车是 东风风神E70车型,而电池提供方是赣锋锂业。赣锋锂业走的也是氧化物电解质路线,大概率也要用到LLZO、LLZTO这类物质。

同时在2021年的《下一代动力电池的产业化之路》上,卫蓝新能源的创始人李泓明确强调:他们在电解质上选择了LATP(磷酸钛铝锂),负极为纳米硅碳。

对于LLZTO、LLZO、LATP而言——核心材料有两个稀有金属:镧、锆。

而直接和这两个金属元素相关的上市公司,有东方锆业(锆)、盛和资源(锆英砂)、五矿稀土(高纯氧化镧)。同时,还有战略控股东方锆业的龙蟒佰利(龙柏集团),其主营产品钛白粉产能超100万吨/年,居亚洲第一、世界前三。

金属镧作为稀有金属,产量很低,而且稀土企业往往是要做多重金属的提炼,以这个角度而言,目前没有企业是以镧作为主营业务,所以核心要看的还是金属锆。

锆元素符号为Zr,是一种银白色过渡金属,其提取较难,工艺复杂。目前锆金属的应用主要是通过对锆英砂进行相应的工艺流程处理后,得到氯氧化锆、二氧化锆、硅酸锆等基础产品,并将基础产品以及基础产品加工后的产品应用到下游产业当中。

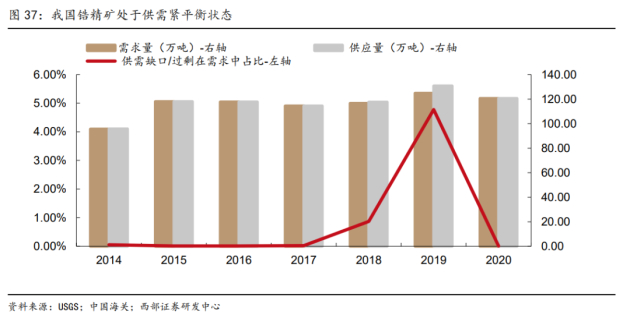

根据 Iluka 统计数据显示,2020 年我国锆英砂需求量占全球总需求量 68%,我国是世界上最大的锆英砂进口国。锆资源的缺乏使我国需长期依赖进口锆英砂资源。从 2014 年以来,我国锆英砂供需一直处于弱平衡状态,供需缺口/过剩在需求总量中的占比不足 5%。

在弱平衡的行业供需背景下,锆的价格属于敏感运行,需求端或供应侧的边际变化,也将即时反馈到价格趋势上

——而现在这个供需变化可能要来了,不仅仅是因为氧化物路线半固态电池对金属锆潜在的需求。

一个更重要的原因是:国际市场的供给预计会面临不足。

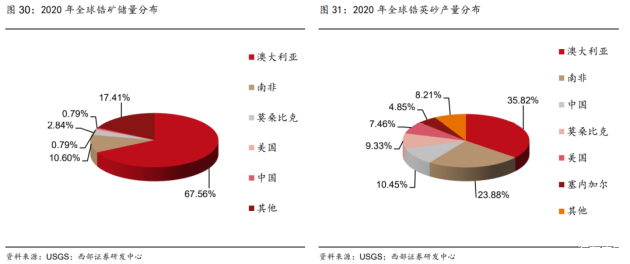

锆矿储量地域分布高度集中,世界锆矿资源储量主要掌握在澳大利亚、南非、乌克兰、印度和巴西的手中。中国锆矿储量仅50万吨,占世界锆矿资源不足1%,而前述五个国家则占据了全球86%的锆矿资源。

在这五个国家中,乌克兰正处于战争状态,澳大利亚大部分锆矿山将于 2026-2027 年进入停产期,2022-2027 年停产产能总计将超过 40 万吨,同时受到品位下降等因素的影响,产量预计会逐步下降。

40万吨是什么概念?

根据第三方机构统计,2020年全球锆矿产量大概是140万吨,2021年全球锆矿产量大概是120万吨,如果在2021年的基础上减产40万吨,那就意味着产能会降低四分之一!

同时,市场对锆的需求(不含假设中的半固态电池需求)2021-2026年复合年均增速约为8%,也就意味着假设21年供需平衡,那么到了26年市场的需求会提升到160万吨以上,而市场供应按预计会减到80万吨左右。

当然以上数据只是理想中的计算,但如果一个产品从供需平衡到供不应求,那么价格一定在会涨到一部分产业买不起之后取得新的平衡。虽然这个平衡点我们不知道会是多少,但是半固态电池如果能落地,那么这个平衡点将向价格更高的方向移动。

我们预计东方锆业会的股价经历两个阶段:一个是固态电池真正搭载到量产车上时的概念炒作阶段,以及固态电池开始全面普及的业绩拉升阶段。

另外,第三方机构对公司旗下三个海外矿进行了估值,认为其价值79.6亿元,高于目前公司的市值52.81亿。

最后说一些其他相关的信息:

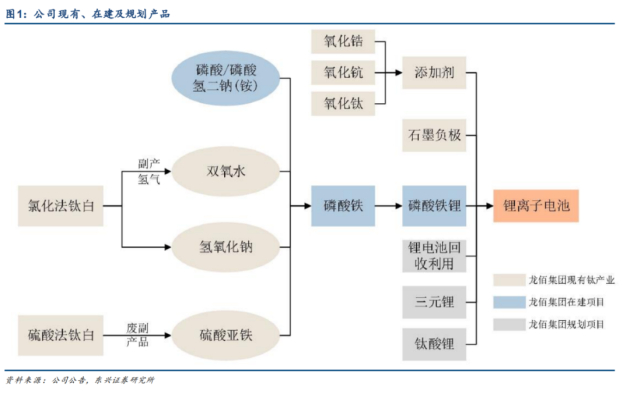

东方锆业的大股东龙柏集团,是一家以生产钛白粉为主业的上市公司。钛白粉因为其拥有超高的比表面积、白度高、遮盖力强,而且化学稳定性好,广泛应用于涂料、塑料、造纸、印刷油墨、化纤、橡胶、化妆品等工业。其中涂料行业是钛白粉的最大用户。

——当然重点不是钛白粉,而是在生产钛白粉粗品的过程中,会产生大量的废酸、酸性废水、硫酸亚铁等副产品。据中核钛白公布数据,每产10万吨钛白粉粗品将产生废酸约60万吨、 硫酸亚铁约35万吨、酸性废水约180万吨。而这些废料结合碳酸锂等材料,经过进一步加工,即可制成磷酸铁锂。

所以一众钛白粉企业都摩拳擦掌,准备搞一个生产磷酸铁锂的副业。

这就意味着磷酸铁锂的产能在未来1-3年很可能会有爆炸式的增长。只有技术强的和成本低的两种企业会活得比较好。一堆钛白粉企业成本很低,而技术好的则是德方纳米的硝酸铁路线:

关于钛白粉企业在磷酸铁锂领域能有多少机会,我们下篇投研文章再深入探讨。

正在涉足半固态电池的公司,还有这些:

1. 北京卫蓝进行了企业公告,其和恩捷在江苏溧阳合资建设新型的热涂覆隔膜生产线,就是用于半固态电池的制造。

2. 东风集团已经公告搭载于量产车的半固态电池,目前是用中试线进行小批量生产,良率在60%左右。此外,北京卫蓝的湖州工厂,目前还在设备安装阶段没有量产化。所以良率指标目前从国内来看,中试线的良率指标能做到60%就很不错了。

3. 当升科技1月28日在互动平台透露,公司目前已经完成固态锂电材料开发及批量出货,并与卫蓝新能源签署了未来四年固态锂电产品供货的战略协议。

4. 宁德时代的固态电池走的是硫化物路线,属于各方面性能都比较理想的终极状态路线。

它的导电率有大幅度的革命性提升,界面性能、散热都比较好,外界普遍认为,有实力的企业最终都将选择硫化物路线。硫化物在能量密度、导电率、充电速度、以及安全性方面有较大优势,但是它最大的弱点是硫化物在批量生产制备过程中可能产生形成硫化氢这种有毒有害气体,所以它对环保、生产安全、生产工艺等方面有非常高的要求,而这方面也是目前设备研发的难题。

新能源聪明钱

新能源聪明钱

10:53

10:53

01:21

01:21

02:06

02:06

05:01

05:01

00:27

00:27

02:25

02:25

01:02

01:02

最新评论

加载中