时值年末,虽然还没有完整的12月份的数据。但是这一整年的大局已定,可以在此时回顾这一年动力电池产业的发展情况。

回望2025年的中国动力电池产业,呈现出一幅矛盾的画卷:技术路线空前统一,磷酸铁锂占据绝大部分份额,市场竞争却前所未有地分散,“大小王”(宁德时代和比亚迪)的优势地位有所下降,二线继续加强之际,又有新一批新势力崛起。旧的秩序正在松动,新的力量已然崛起。

以下数据均来自于中国汽车动力电池产业创新联盟。

01

产业规模加速扩张,增速进一步提升

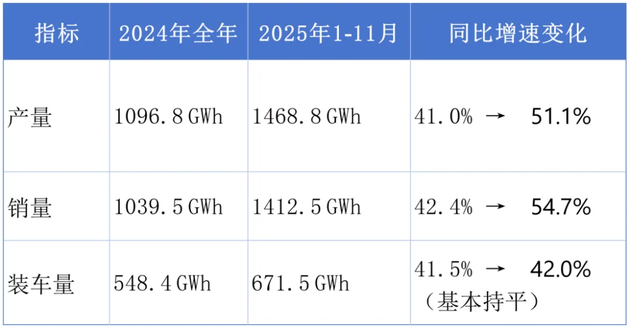

2025年1-11月,我国动力和其他电池累计产量为1468.8GWh, 累计同比增长51.1%;销量为1412.5GWh, 累计同比增长54.7%;累计装车量671.5GWh, 累计同比增长42.0%。

具体到动力电池,今年11月单月装车93.5GWh(环比增长11.2%,同比增长39.2%),首次突破90GWh,创历史新高。这一数据殊为难得,因为新能源汽车市场稍有降温,而且年末“冲量”效应不如往年。

从数据上看,产销增速均较2024年显著提高,电池产业仍处于高速增长通道;装车量增速相对持平,要注意——整车市场增速是下滑的,这反映出新能源汽车单车电池用电量的提升。

02

磷酸铁锂占比进一步提升,三元份额持续收缩

今年1-11月,国内磷酸铁锂电池累计装车量545.5GWh,占总装车量81.2%,累计同比增长56.7%;去年全年磷酸铁锂电池累计装车量409.0GWh,占总装车量74.6%,累计同比增长56.7%。

从数据上可以看到,磷酸铁锂凭借成本、安全性等优势,在乘用车、商用车等领域进一步扩大份额;三元电池虽在高性能车型中仍有需求,但整体占比继续下降。

03

储能电池成为出口新引擎

2025年电池出口表现尤为亮眼,整体出口增速较上年大幅提升,其中面向储能应用的电池出口成为核心增长引擎。

从数据上看,储能电池出口增长速度高于动力锂电池。1-11月,我国动力电池累计出口为169.8GWh,累计同比增长40.6%;其他电池累计出口量为90.5GWh,累计同比增长51.4%。

出口结构上,三元电池出口占动力电池总出口的58.3%,主要供应海外高端车型;磷酸铁锂出口则受益于储能和商用车需求,海外市场对高性价比路线的偏好持续强化。

04

“双王” 份额收缩,二线企业崛起

2025年1-11月,动力电池市场集中度高位微调,前10家企业装车占比94.2%,较 2024 年减少1.6个百分点。

头部企业中,宁德时代1-11月装车287.68GWh,占比 42.92%,相比去年全年下降2.16个百分点),比亚迪装车 148.14GWh(占比22.1%,相比去年全年数据下降2.89个百分点),“双王” 合计占比65.02%,较2024年减少近5个百分点、较2023年超70%的高位大幅收缩。

而国轩高科(1-11月装车37.74GWh,占比5.63%,相比去年+1.2个百分点)、瑞浦兰钧(11月装车 2.98GWh,市占率提升0.69个百分点)等二线企业增速亮眼,行业竞争向 “头部引领+二线突围” 演变。

05

新能源商用车需求爆发,成装车量重要增长极

2025 年1-11月,新能源商用车动力电池需求显著提升。企业层面,亿纬锂能1-11月商用车装车16.43GWh、国轩高科10.18GWh、瑞浦兰钧 7.49GWh,均受益于电动重卡、公交等场景加速电动化;车型结构上,纯电动货车、专用车装车量增速领跑,2025 年商用车已成为拉动装车量的关键力量,打破此前乘用车单一主导的需求格局。1-11月乘用车装车占比虽仍超70%,但商用车占比已较 2024年提升3.2个百分点。

06

材料需求随产量同步大幅攀升

动力电池关键材料需求随产业规模同步扩张。

2025年1-11月,我国动力和其他电池用三元材料61.9万吨,磷酸铁锂材料290.2万吨;负极材料205.4万吨;隔膜293.4亿平方米;三元电池用电解液27.5万吨,磷酸铁锂电池用电解液174.1万吨。与此相对,2024年,我国动力和其他电池用三元材料49.0万吨,磷酸铁锂材料193.4万吨;负极材料127.0万吨;隔膜164.2亿平方米;三元电池用电解液22.5万吨,磷酸铁锂电池用电解液106.1万吨。

07

单车带电量稳步提升,技术适配终端需求

2025 年 1-11 月,新能源汽车单车平均带电量延续增长趋势,纯电动乘用车领域,宁德时代、比亚迪等企业配套车型带电量普遍超50kWh,部分高端车型突破70kWh,较2024 年平均带电量提升 8%、2023 年提升约15%。

同时,磷酸铁锂电池通过技术优化(如正极掺杂、电解液改进),在能量密度和低温性能上持续突破,适配从A0级乘用车到重卡的全场景需求,既满足车企降本需求,也契合了消费者对长续航的期待。

08

技术路线多元化,其他类型电池开始起步

2025年“其他类型”电池(如钠离子、固态电池等)在产量、销量中占比虽仍低(约0.1‑0.3%),但环比增速时常超过 100%,显示新技术路线正在小规模产业化试水。

09

海外市场成重要增长极

海外市场快速扩张。中国电池企业海外建厂(如宁德时代欧洲基地、国轩高科美国工厂)成效显现。今年1-11月动力电池出口占总销量18.4%,较 2024 年提升 1.2 个百分点、2023年提升 4.5 个百分点,海外市场成为重要增长极,较 2023-2024 年 “产品出口为主” 阶段,2025 年全球化进入 “本土化生产 + 技术输出” 新阶段。

10

政策端拉动需求,规范生产

2025年1-11 月,产业发展既受益于国内新能源汽车促销政策、商用车电动化补贴等政策支持,也依托全球化布局突破。政策端,政府对商用车电动化、储能电站等领域的支持政策,为电池需求提供新增长点。碳足迹管理、绿色贸易壁垒应对成为重点,推动企业优化生产流程。

电动汽车观察家

电动汽车观察家

评论(0)